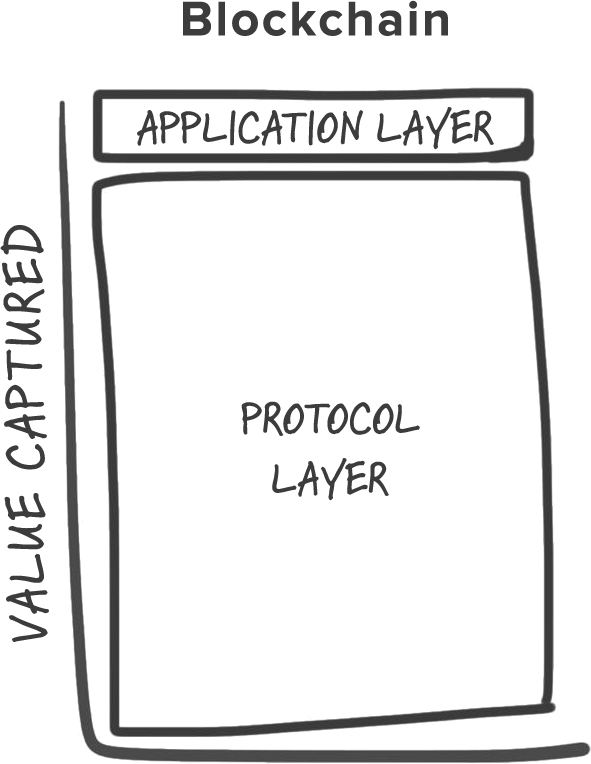

肥协议,瘦应用

编译自 USV 成员 Joel Monegro 博文 Fat Protocols

这是思考互联网和区块链之间差异的一种方式。

上一代共享协议(TCP/IP, HTTP, SMTP等),制造出无法估量的价值量,但大部分被捕获及重新聚集于应用层之上,主要以数据形式(想一下Google, Facebook 等)。就价值分配方式而言,互联网堆栈由“瘦”协议( "thin" protocols )和“肥”应用("fat" applications)组成;随着市场发展,我们得知,投资应用,回报高;而直接投资协议技术,通常回报低。

互联网上的价值分配

在区块链应用堆栈中,协议和应用之间的关系,跟互联网是反转的。价值集中于共享协议层,只有其中一小部分(only a fraction)价值分布于应用层。这是一种由“肥”协议和“瘦”应用组成的堆栈。

在两个占主导的区块链网络,比特币和以太坊,我们对此看得非常清晰。比特币网络已拥有420亿美元的市值,但建立其上的最大公司们,仅至多价值数亿美元,而且很可能大部分被“商业基本”标准(“business fundamentals” standards)所高估。同样,以太坊市值230亿美元(2017.7.9数据)。

区块链上的价值分布

有关基于区块链的大多数协议,有两方面,导致了以上情况的发生:首先是共享数据层,其二是引入具有一定投机价值的加密“访问权限”代币。

一年前,我写过有关共享数据层的文章。尽管此文现有点积尘,但主要观点仍值得摘引:通过将用户数据复制及存储于一个开放及去中心化网络,而非由许多个别应用控制各信息孤岛的访问入口,从而降低新参与者进入门槛,在顶层创建一个更具活力和竞争力的产品及服务生态系统。比如,(将币)从 Poloniex 转到 GDAX,或所存在的任何几十个加密货币交易所,是如何的轻松,反之亦然,这很大程度上是因为他们都有相同和自由( equal and free)的底层数据-区块链交易访问入口。在这里,你有几个相互竞争,非合作的服务,因将自身服务建立于相同的开放协议之上,彼此之间可互操作。这迫使市场设法降低成本,建立更好产品,并发明前卫新产品以获成功。

但仅一个开放网络和一个共享数据层,不足以激励促进采用。第二部分,协议代币[1]——用来访问网络所提供服务(比特币网络中的交易,以太坊网络中的的计算驱动力,Sia 和 Storj 网络中的文件存储等)——来填补这个缺口。

在我们(USV)对基于区块链的网络投资进行多次讨论后,Albert 和 Fred 写了相关文章。Albert 从激励开放协议创新的角度,将协议代币看作资助研究和开发的方式(通过众筹),或为持股者(shareholders)创造价值(通过代币价值增值)的方式,或两者都有。

Albert 的文章将帮助你理解代币如何激励协议开发。在这里,我将重点放在,代币如何激励协议采用,以及他们如何通过代币反馈回路影响价值分配。

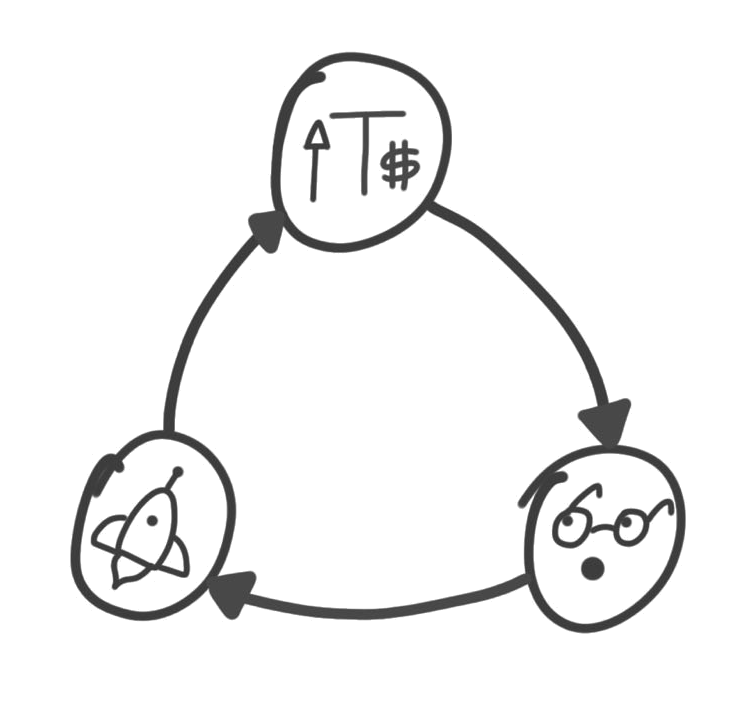

代币反馈回路

如果一个代币升值,它会吸引早期投机者、开发者和企业家的注意。他们成为协议自身的利益相关者(stakeholders),并对其成功可能性进行经济投入。然后其中一些早期采用者,可能以最开始投入所获利润,投入部分资金,来围绕协议建立产品和服务,他们意识到这些产品和服务的成功,将会进一步提升其协议代币价值。然后其中一些会成功,并给网络带来新用户,以及可能的VCs和其他类型的投资者。这进一步提升了代币价值,吸引更多企业家的注意,从而产生更多应用,等。

关于这个反馈回路,我想指出两点。首先,有多少初始增长是由投机推动。因为大多数代币是编程性稀缺品,当协议中的利益(interest)增长,每个代币的价格随之增长,然后是此网络的市值相应增长。有时,利益(interest)的增长速度远远超过代币供应,从而导致泡沫式升值。

除故意欺诈计划外,这是一件好事。投机往往是技术采纳的引擎[2 ]。非理性投机的两个方面——繁荣和萧条——可非常有益于技术创新。繁荣时期通过早期利润吸引金融资本,其中一些是对创新的再投资(有多少以太坊投资者将其比特币收益进行了再投资?);而萧条时期,当价格下降,套现的持币者(stakeholders)围绕此协议进行促进(promoting)和创建价值,以此支持此协议的的长期采用(只需看看2013年崩溃之后,如今有多少比特币公司是由早期采用者所创建)。

值得指出的第二方面是,走向回路终端(the end of the loop)会发生什么。当应用开始出现,并在早期就显示成功迹象(无论是以使用量增加,或金融投资者所付出的关注(或资本)作为衡量方式),协议代币市场发生了两件事:新用户被协议吸引,代币需求增加(因为你需要这些代币以获取服务——可见Albert以展览会门票作类比);现有投资者持有相应代币,预期未来价格上涨,进一步限制了供应。这些合力推动了价格上涨(假设新代币创建量稀缺性足够),此协议的新增市值吸引了新的企业家和投资者,循环重复。

这个动态的意义在于,它对堆栈中价值分配的影响:协议的市值,总是比建于其上的应用价值总和增长更快,因为应用层的成功,驱动对协议层的进一步投机。另一方面,协议层的价值增长,吸引和激励应用层的竞争。连同大大降低进入门槛的共享数据层,最终结果是一个充满活力和竞争性的应用生态系统,以及分布于广泛持币者(shareholders)池的大量价值。这即是代币化协议如何成其“肥”,其应用如何成其“瘦”。

这是一个重大转变。在协议层,共享开放数据和激励系统的结合,防止“赢者通吃”市场,改变了应用层游戏,并通过根本不同的商业模式,创建全新的公司类别。许多关于建立企业和投资创新的规则不适用于这种新模式,今天我们的问题可能多于答案。但是,通过我们的区块链投资组合,我们正在快速学习这个市场的来龙去脉,以USV一贯作法,我们还将作相关分享。

[1]也称应用币,可见 Naval 于2014 年所写此文

[2] Edward Chancellor 对金融投机史及其在社会的位置,作了一个全面且有趣的阐述(你将会对如今加密货币投机和之前金融繁荣与萧条如此相似,而感到惊奇)。Carlota Perez 则描述了通过吸引金融资本支持研究和开发,在新技术发展过程中,泡沫的重要作用。

原文:https://www.usv.com/blog/fat-protocols

作者:Joel Monegro

编译:方冉 @ 币未来 biweilai.com

参与讨论(0)