关于价值存储的网络效应

译文。

比特币具有网络效应。许多人断言,比特币的网络效应如此强大,以至超级比特币化不可避免。

这不太对。作为数字黄金,比特币的网络效应并不像许多人所说的那样。网络效应是微妙的,并且通常被误解。

在这篇文章,我将探讨作为数字黄金和数字现金的比特币的网络效应。我还将探索其他非网络效应的竞争护城河。

作为背景阅读,我推荐这篇 Medium 文章,这个 a16z slideshow ,这篇 Techstars 文章,以及这篇关于数据网络效应的文章。对于长篇阅读,我推荐 Sangeet Choudary 的 Platform Scale 及其所写的书。

网络效应基础

网络效应是一种新兴属性,发生于:

随着越多人使用,某个产品或服务变得对其现有用户更有价值。

有几种不同的网络效应:

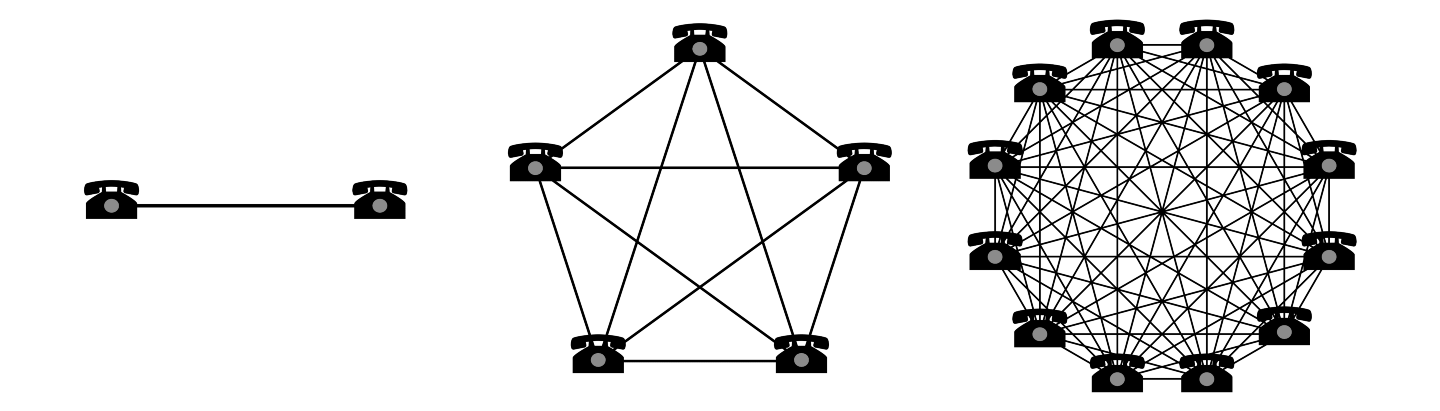

- 直接网络效应——使用量的增加,导致价值的直接增加。直接网络效应起作用,因为当基础产品/服务被采用时,现有用户可以选择与越来越多的人进行交互。基本上所有闭环通信网络都表现出这种网络效应,包括基于互联网的服务,如 Facebook 和 Whatsapp 。

- 间接网络效应——产品的使用增加,会滋生越来越有价值的配套产品,从而导致原始产品的价值增加。如操作系统(OS)。应用开发者被吸引基于一个操作系统进行开发,以接触消费者;通过为一个给定操作系统开发一个应用,该操作系统变得对新消费者更具吸引力,为未来的应用开发者创造更大市场。

- 双向网络效应——一组用户的使用增加,增加了拥有另一组明晰用户的配套产品的价值,反之亦然(increases in usage by one set of users increases the value of a complementary product to another distinct set of users, and vice versa)。比如 eBay,Uber,Lyft、AirBnB,Amazon’s marketplace business。在这些网络中的每一个,消费者从供应商之间更多的选择和竞争中获益,从而驱动更多的消费者,吸引更多的供应商。

- 数据网络效应——当一个产品(通常由机器学习驱动),随着获取更多数据用户,变得更加智能。数据网络效应发生在当今大多数现代基于云的应用中,尽管它们的相对优势因用例和复杂程度而有很大差异。

量化网络效应强度

测量网络效应的精确强度,相当困难。这不是一门精确的科学。

这尤其具有挑战性,因为系统的额外用户的边际价值随时间而变化。例如,我的许多朋友在过去几年里开始删除他们的 Facebook profiles 。现在对我来说,Facebook 就像 3 年前一样有用。失去 5% 甚至 10% 的 Facebook 好友,对我的 Facebook 体验影响不大,因为我还有 500 个其他使用 Facebook 的好友。

人们常说,与网络效应相绑定的业务的可防御护城河,可用 Metcalfe’s Law 来量化,即网络价值与用户数量的平方成正比。为了可读性,可以说,受 Metcalfe’s law 约束的业务的网络效应具有 “ n 的平方”网络效应。

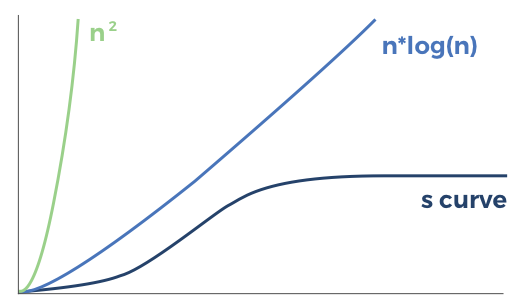

自从 Metcalfe 提出这个关于网络价值的定义,它就被彻底揭穿其错误之处。随着网络增长,没有已知网络永久性地表现出“n的平方”网络效应。 此外,驱动“n的平方”的原始假设是,网络中所有连接有同样价值(all connections in a network are equally valuable)。相反,人们更常识别的是,大多数网络的网络效应可能更接近 n * log(n),而不是“n的平方”。

虽然这肯定比“n的平方”更有意义(没有任何东西可以永久地平方增长),但即使 n * log(n)也是永久的超线性曲线(n*log(n) is a perpetually super-linear curve)。我们在现实中看到的是,不仅所有连接不具有同等价值( all connections not equally valuable),而且在某一特定点之后,系统中,每个边际连接的价值开始下降(例如,亚洲的下一个 10M Facebook 用户,对于现有美国用户而言,几乎没有价值)。

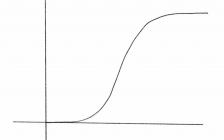

在实践中,最佳案例网络效应类似 S 曲线,而非 “n的平方”或 n*log(n)。

有许多案例研究,经验性地展示了,在实践中,网络效应的 S 曲线性质。这就是为什么 Macintosh 在 1990 年代幸存下来(如果 Windows 的网络效应实际上是“ n的平方”,Apple 可能不会幸存),为什么有这么多通信应用(Whatsapp,Telegram,Facebook Messenger,Signal 等),为什么 Lyft 可以有效地与 Uber 竞争(我不在乎有多少司机在路上,只要我在两分钟内有车上),为什么这么多特色电子商务商店可以与 Amazon 竞争。

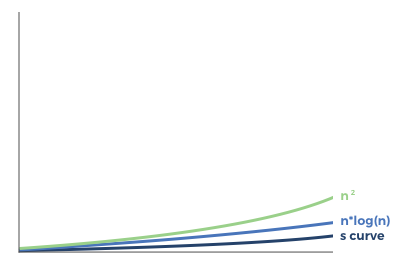

为什么人们会继续说网络受“n的平方”或 n*log(n) 网络效应的影响,而这些例子却恰恰相反?因为在这三条曲线中,很难分辨出每条曲线最左部分之间的区别:

每条曲线的右半部分——只有在网络达到临界质量时才会出现的部分——三条曲线发生了实质性偏离。“n的平方”曲线继续呈二次向上加速。n*log(n) 曲线也永久性地加速向上,尽管速率要小得多。另一方面,当网络穿过某个饱和点时,S 曲线从超线性(super-linear)变为次线性(sub-linear)。

当然,并不是所有网络都受制于相同的 S 曲线。而且,并不是所有网络都受制于 S 曲线的最佳案例网络效应。

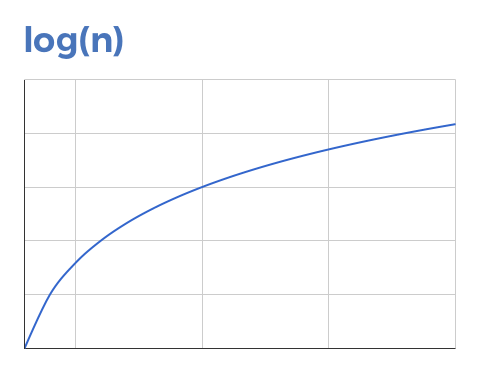

一些网络效应永远无法达到类指数型网络效应(exponential-like network effects),比如 S 曲线的左半边。有些网络从一开始就只受制于 log(n) 网络效应,使它们永远是次线性的,而不是 S 曲线,S 曲线一开始是超线性的。

log(n)网络效应的最常见例子是,用于流动可互换商品的交易所。即使你做出非常偏激的假设 ——每个额外用户增加每日流动性——额外流动性的边际价值,对于所有现有用户而言,也变得越来越没价值。即使从该网络早期开始,也是如此。这条曲线永远不是超线性的; 它总是次线性的。

让我们考虑一个简单例子,在这个例子中,每一个新用户交易一些可互换商品,会使该商品的每日流动性增加 0.01% 。

- 当有 100 个用户时,每日流动性是该商品市值的 1% 。

- 当有 1000 个用户时,每日流动性是该商品市值的 10% 。

- 当有 10 000 个用户时,每日流动性是该商品市值的 100%。

- 当有 10 万用户时,每日流动性是该商品市值的 1000%。

如果用户拥有交易中商品的 0.1% 的商品,则每个边际用户提供的流动性价值变得越来越无价值。从技术上讲,随着用户数量和流动性的增长,滑点将会降低(slippage will decrease as the number of users and therefore liquidity grows),但实际上,边际流动性收益将会非常低,以至于,不仅对一个既定用户,对所有现有用户来说,这种边际流动性收益都将难以察觉。

面向给定可互换资产的所有交易所,都具有近似 log(n) 的网络效应,可表示为以下:

有充分证据表明这是经验上如此。如果可互换商品交易所的网络效应,在曲线上的任何一点都是超线性的,我们就不会有这么多的加密交易所。我们可以观察到,如果一家交易所具有一定流动性——只是市场领导者的一小部分——通常足以维持一个可行交易所,并为市场参与者提供合理流动性。

数字黄金的网络效应

数字黄金展示了哪种网络效应?

为了回答这个问题,来看看,“用户如何使用数字黄金”的机制。

数字黄金等价值存储的目的是......储存价值以供日后消费。除了将数字黄金转换成其他东西的时候,数字黄金只是坐在那里,什么都不做。它不会从新用户的增加或搬迁中受益(It doesn’t benefit from the addition or removal of new users )。

当用户想要变现自己的数字黄金,以消费其他商品或服务时,她需要找到流动性:愿意购买数字黄金的人。这可以在专注于可互换数字黄金的交易所进行。

数字黄金的效用是其流动性的一个函数。如上所述,这意味着,比特币的网络效应可以近似为log(n)。

数字现金的网络效应

数字现金表现出哪种网络效应?

为了回答这个问题,来看看,“用户将如何使用数字现金”的机制。

数字现金的目的是既存储价值又用作交换媒介。此外,数字现金可以成为一个账户单位。

因此,数字现金的总体效用,是“有多少商家愿意接受以数字现金支付的商品和服务”的一个函数。

这类似如上所述的直接网络效应。接收数字现金付款的人越多,现有用户可以与之开展业务的商家就越多。

所有主要全球货币在各自司法管辖区都表现出这种网络效应。由于商人和消费者必须在每个司法管辖区,以其国家的原生法币纳税,他们选择以当地法币的形式获得工资(雇员)和收入(企业)。这产生了强大的网络效应,因为很少有人想要承担持有波动性货币(相对法币而言)所带来的资产负债表风险。

直觉上,这很可能受制于 S 曲线网络效应。接受数字现金支付的前 50% 商家,相比第二个 50% ,使此数字现金呈现出指数级的更有用性(The first 50% merchants that accept digital cash for payment make it exponentially more useful than the second 50% )。

价值储存 Vs 效用

比特币最大主义者会争辩说,以上论点是咬文嚼字。具体来说,他们会辩称,“当然,新用户会让比特币更有价值。他们会购买并持有它,从定义上说,这让它更有价值!流动性观点是用于转移注意力。”

虽然在狭义上,这种说法是正确的,但它忽略了竞争现实:如果其他东西变成了数字现金,并实现了超线性网络效应,那会怎么样?这就是我要表达的更广泛观点。单独来看,流动性的次线性网络效应是一个转移注意力的信号。但如果其他东西变成了具有超线性网络效应的数字现金,而比特币仍然是具有次线性网络效应的数字黄金,那么比特币将被超越 。

在加密圈中,这种框架通常表现为价值存储(SoV) vs.效用的辩论 。SoV 观点基于反身性:持有它的人越多,它变得越有价值,驱使更多人持有它。

当然,反身性可以上下运动。这造成了过度波动,从而导致不稳定,完全破坏了价值储存的目的。当价格只上涨时,很容易相信“SoV假说”。但是当价格下降时,效用价值的潜在价值创造了一个有机的价格底板。

很容易被忘记的是,我们对加密货币的认识有多早。地球上有 70 亿人口。不到 5000 万人拥有加密货币。全球饱和度还不到 1% 。在一个开源软件世界里,每个功能都可以被复制,获胜的关键是尽快实现网络效应。这就是为什么潜在的网络效应如此重要。在数千万或数亿用户中,这些好处混合在一起,创造了网络终端价值的巨大差异。

其他护城河

网络效应只是一种竞争护城河。还有很多种护城河。

比特币最大主义者推崇的其他护城河是“品牌识别”和第三方生态系统整合,如交易所、ATMs、其他金融产品、硬件和移动钱包等。

为了探索这些护城河的力量,我将比特币与以太坊进行比较。这并不是说以太坊有可能超过比特币。相反,它意味着,作为竞争网络,自推出后不到三年内,所可实现的一个例子。

品牌识别确实是一条护城河。比特币是加密货币领头羊。但是,说它的品牌不可战胜,这是错的。没有品牌不可战胜。

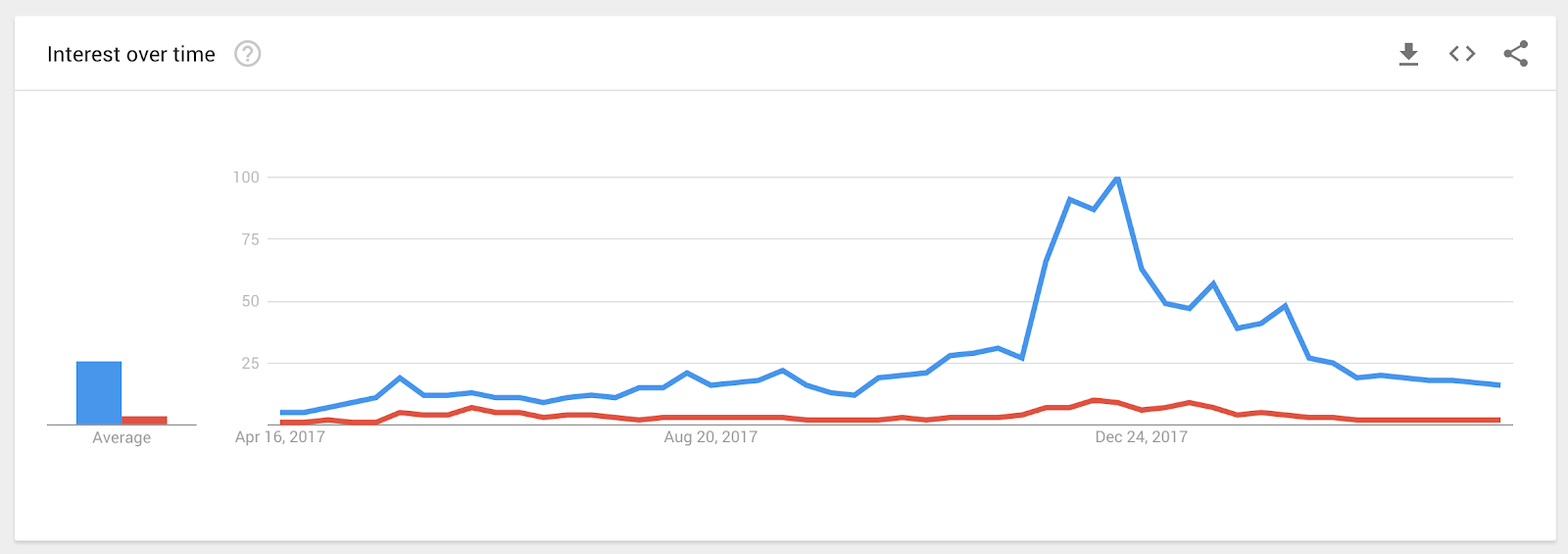

还没有一个好的方法可以衡量一个开放,无需许可式品牌的价值,比如比特币,但我们可以把Google trends 作为一个粗略的衡量工具。

Bitcoin 是蓝色的,Ethereum 是红色的。在最大分化时期,Bitcoin 的搜索频率是 Ethereum 的11 倍。今天,是 8 倍。考虑此领域的波动性和快速演化,这一领先优势可能会在几年内消失。

第三方集成怎么样? 在这方面,以太坊几乎可与比特币相提并论:

- 交易所 - 所有主要交易所都支持比特币和以太坊的法定货币对。

- 硬件钱包 - 所有主要硬件钱包都支持比特币和以太坊。

- ATMs - 据我所知,所有加密 ATM 都支持两者。

- 移动钱包 - 比特币和以太坊都有大量 iOS 和 Android 移动钱包。

- 其他金融产品——比特币在 CME、CBOE和 NASDAQ futures 占据领先地位。但考虑到以太坊的发展轨迹,预计它在 24 个月内实现平等位置,似乎相当合理。

再说一遍,我的观点不是以太坊会取代比特币,而是说第三方整合的范围不是不可逾越。

总结

网络效应和竞争护城河通常被误解。与流行看法相反,没有网络表现出“n的平方”网络效应,事实上,许多网络表现出 log(n)网络效应,特别是可互换资产交易所。作为数字黄金的比特币,将受制于永久的次线性 log(n)网络效应,当加密采用率从全球人口的 <1% 增加到 50%,作为数字现金的比特币可以实现超线性网络效应。根据定义,成为主要价值存储的加密货币,随着其增长,需要展现出超线性网络效应。

此外,品牌和更广泛的生态系统集成等其他类型的竞争护城河,并没有表现出越来越大的规模收益,并且可以通过具有超线性网络效应的竞争网络轻松战胜。我们已经有足够证据表明这是事实。

成为加密领域的超级巨型赢家,这个战斗才刚刚开始。在所有网络效应曲线的最左侧 1% 中,差异不容易辨别。很容易认为,网络效应在实际发生之前,已经开始发挥作用。

感谢 Chris Dixon 和 Matt Huang 对本文的反馈。

原文:https://multicoin.capital/2018/05/09/on-the-network-effects-of-stores-of-value/

作者:KYLE SAMANI

编译:东林,百花湖 @ 币未来 biweilai.com

参与讨论(0)