稳定币概述

注:本译文仅作为简单了解,仅供参考。

稳定币,其目标是成为全球性,摆脱法币的数字现金,因此其总可寻址市场(TAM)就是世界上所有资金:~$90T。这个愿景比比特币更大。

我们如何从相关最终产品获利?下面所描述的所有非信稳定币,都具有某种相关类似股票的代币,它从系统的稳定运行中产生现金流。

从高层次来看,一个非信,摆脱法币的稳定币,看似不可能。鉴于供需自然起伏不定,自由浮动货币如何保持价格稳定?从表面上看,这一概念似乎违反了基本经济原则。尽管存在挑战,许多团队正在尝试创造稳定币。

我认为,如果要成为全球性,摆脱法币的数字现金,加密货币需要以下四种功能:

- 价格稳定性

- 可扩展性

- 隐私性

- 去中心化

目前的稳定币项目都不具备以上所有功能,但有些其他项目致力于提供所有这些功能。可扩展性和隐私性可能需要进一步。而稳定,去中心化加密资产,在今天就可能实现。

设计稳定币,有三种基本路径:中心化 IOU 发行,抵押品背书,铸币权股份(seigniorage shares)。

中心化 IOU 发行

这是 Tether 和 Digix 等代币所使用的模型。这种路径的问题在于,它是中心化的,需要“对发行方的信任”。

抵押品背书

创建链上其他非信资产背书的稳定币。在这个模型中,背书稳定币的抵押品本身就是一个去中心化加密资产。如 Maker 的 Dai 稳定币由 ETH 背书,作为以太坊智能合约中的抵押品。这种方法具有去中心化的好处。

当然,问题在于背书稳定币的抵押品通常是不稳定的加密资产,如 BTS 或 ETH。出于这个原因,大多数使用这种模型的项目,都要求稳定币抵押足够多以防止价格剧烈波动。虽然这可以提供某种程度的确定性,但总是存在黑天鹅可能性,导致抵押品价格下跌得如此之快以至稳定币价格处负抵押(undercollateralized ) 状态。使用链上抵押品的项目,有不同的处理黑天鹅事件的方法。

铸币税股份(Seigniorage Shares)

通过算法,扩展和收缩价格稳定的货币的供应。除了预期它们将保留一定价值,这些稳定币实际上并没有某些东西“背书”。

在该模型中,创建稳定币代币的一些初始分配。他们与美元等资产挂钩。随着对该稳定币的总需求增加或减少,供应自动响应变化。不同项目使用不同方法来扩展和收缩稳定币供应,最常用的是 Basecoin 引入的“债券和股票”法( “bonds and shares” method)。

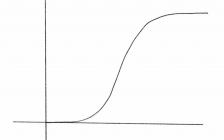

随着网络发展,对稳定币的需求增长。鉴于固定供应,需求的增加将导致价格上涨。然而,在铸币权股份模型中,需求增加,导致系统发行新的稳定币,从而供应增加,最终将价格降低到目标水平。相反情况,可以使用“债券”( “bonds” )移除流通的币。

此模式的主要挑战是如何以去中心化,有弹性及不随意(un-gameable)的方式增加及减少货币供应量。扩大货币供应很容易:印钞票。收缩货币供应则不然。谁损失钱?是强迫还是自愿?如果是自愿,这个人有什么动机愿意放弃她的稳定币?

当供应必须收缩,系统发行价值为 1 美元的债券,以一定折扣出售,以激励持有人移除流通稳定币。用户使用稳定币购买债券(可能在未来某个日期支出 pay out ),从而从供应中移除一些稳定币。如果稳定币价格低于目标范围,这就产生了减少供应的机制。

在未来某个时刻,如果需求增加,使系统需要增加货币供应量,它首先付给( pays out )债券持有人(按购买债券的顺序);如果所有债券持有人都已付清( been paid out ),就支付给拥有股份的人(系统的股份代币)。随着需求增加,股份代表对未来稳定币分配的兑现权。此外,在大多数铸币权股份实施中,股东获得投票权。

在铸币税股份模式,供应从未真正最终收缩。Basecoin 试图通过允许债券在五年后到期来解决收缩问题。这些工具实际上并不是债券 - 它们是二元期权,具有无限期支付日期(binary options with an indefinite payout date)。这意味着,买家可能会要求更高的利率,来作为这种风险的补偿。这造成的一个问题是,需求的快速下降,可能导致债券价格的死亡螺旋上升。随着系统开始印刷新债券,以便从供应中取出稳定币,债券队列变得越来越大。这增加了支付的时间,降低了每个债券的支付可能性。因此,新印刷的债券必须以更便宜的价格出售,以补偿额外风险。随着债券价格下跌,从流通中取出的,用于每个售出债券的稳定币代币量也下降。这导致系统必须印刷更多债券以充分收缩供应。这就产生了一个递归反馈循环,除非采取其他措施来防止该现象,否则这种循环几乎不可能导致大规模供应收缩。Basecoin FAQ 声称,该系统不受死亡螺旋的影响,并解释了他们防止死亡螺旋的方法,包括债券到期和债券价格下限。

如 Carbon 等项目修改了铸币税股份模型。在 Carbon 中,用户可以选择冻结部分资金来管理收缩和增长周期。一些项目发行债券,但只是按比例向所有用户支付新的稳定币,当所有债券都已被支付且供应仍然必须增加时。走向铸币权股份模型的每一条路径,都有其自身一系列挑战。

铸币税股份模型,是走向非信去中心化稳定币的最激动人心,最具实验性和最“加密原生态”的路径。有许多经济学家认为它无法可行。实际上,它基本上取决于稳定币系统的永久增长。

这种波动供给概念,源于众所周知的经济学理论:货币数量论( Quantity Theory of Money )。这也是美联储用来维持美元稳定的方法。采用铸币税股份模型的加密项目,正在试图以去中心化算法方式,完成美联储的工作。

预言机( Oracles )

所有稳定币都必须解决 Oracles 问题。如果稳定币与某些外部资产(如美元)的价值挂钩,系统就需要某种方式来获取有关稳定币与其挂钩资产之间汇率的数据。解决这个问题有三种基本方法。

使用受信任的数据源(也称为受信任的 oracle )

这重新中心化了对 oracle 之上系统的信任

数据源可被操纵

使用一组代理数据源,并取中位数。

这是 BitShares 使用的方法。用户使用股权加权投票选举代表提供价格 feeds 。

使用价格 feed 的中位数,这意味着大多数代表必须合谋操纵价格 feed 。

该软件可以对在特定时间范围内,可以移动多少价格 feed 进行限制设置。

代表们可以因提供错误数据而被投票出局。

使用一个 schelling point 方案。

stake 代币的用户能够提供价格输入。投票按 staked 的代币数量加权。

软件对用户输入的值进行排序。所提供答案在第 25 百分位数和第 75 百分位数之间的用户将获得奖励,所提供答案低于第 25 百分位数及高于第 75 百分位数的用户将被淘汰(并且他们的代币将重新分配给回答正确的用户)。

这种方法使用博弈论,使最优输入是最准确反映现实的那个。

挑战

可扩展性和隐私性。全球数字现金必须快速,低廉和私密。这只有构建在可扩展平台上时,才会发生。出于理念和实践的原因,它也必须是私密的。如果没有一定的隐私保障,去中心化稳定币永远也不会成为全球性数字现金。 虽然许多人并没有即刻承认他们关心隐私,但是使用稳定币交易的企业,政府和金融机构肯定需要隐私保障来保护他们的商业利益,关系等。完全透明的分类账如比特币无法满足这些目的。比特币的可追溯性还破坏了可互换性( fungibility ), fungibility 是数字现金的一个基本特征。

另一个挑战是,它们都被设计为与一些标的资产“挂钩”,通常是美元。问题在于,人们通常认为,这意味着稳定币对美元是完全可替代的,而实际上,它意味着,稳定币的设计,使得它们的价值通常在美元价格附近收敛。即使是受到抵押品背书并可以赎回抵押品的稳定币,也可能并不总是以 peg 交易,这取决于市场动态(补偿交易对手风险)。为了使稳定币获得成功,用户必须将稳定币视为与挂钩资产无法互换,而应将其视为自己的自由浮动资产,通过可赎回抵押品,市场激励和未来预期的组合,来密切跟踪美元价值。完全可能的是,稳定币可以提供预期的的稳定性,而不保持完美的 peg 。事实上,一旦经济围绕稳定币本身发展,peg 将开始变得越来越不重要。如果商家愿意持有并接受与美元挂钩的稳定币,并且反过来,他们也支付给他们的供应商相同的稳定币,稳定币被广泛用作交换媒介,那么保持完美的 peg,就变得越来越不重要。

然而,要实现这一未来状态,需要一个漫长过程来引导这样一个网络存在,并让人们集体相信,这个稳定币是合理货币。这个过程将是艰巨的,而对于基本没有任何东西“背书”的基于铸币权股份的稳定币而言,可能更加困难。

结论

虽然去中心化稳定币具有很高实验性,但成功的实施,可能会成为全球经济基本长期变化的主要催化剂。缺乏价格稳定性,阻止了加密货币取代大多数形式的法币,而稳定币可以提供解决方案。政府和资金的脱钩可能会带来,由于政府对国家经济管理不善而造成的恶性通货膨胀政策,经济控制和其他破坏性政策的终结。

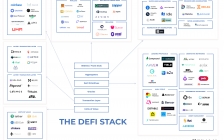

此外,稳定币为去中心化应用提供了各种可能性,特别是那些需要长期锁定或托管机制的应用。去中心化保险、预测市场、储蓄账户、去中心化交易所、信贷和债务市场、汇款等,只要纳入稳定币,都具有更多可能性。

原文:https://multicoin.capital/2018/01/17/an-overview-of-stablecoins/

作者:MYLES SNIDER

编译:海猫食堂

参与讨论(0)